お金を貯める賢い方法!

上手に節約して貯蓄を増やすコツ

更新日:2020/4/2

結婚式や新居への引っ越し、家具や家電の購入など、結婚して新しい生活を始めるのにはお金がかかります。ふたりの貯蓄のほとんどを新生活準備に使ってしまったカップルもいるのではないでしょうか。

ただ、今後の生活、子どもの誕生や教育費など、将来のことを考えたら新婚のうちから、早めにお金を貯めておくのが賢明です。

気になるみんなの貯蓄額、そして賢いお金の貯め方や上手な節約方法などを解説します。

目次(読みたいところまで飛べます) 閉じる

お金を貯められない人の特徴

収入が多くてもお金が貯められないという人がいます。また、贅沢しているつもりはないのにお金が貯まらないという人もいます。

お金を貯められない人の特徴とはどのようなものなのでしょうか。

自分は当てはまる?貯められない人の特徴

お金を貯められない人にありがちな特徴をいくつか挙げてみます。自分が当てはまらないかチェックしていきましょう。

- ・「限定品」「売り切れ間近」という言葉を見ると買ってしまう

- ・欲しいものがないときでもコンビニやスーパーに寄ってしまう

- ・友達がすすめてくる商品を購入した、など付き合いで契約・購入してしまうことが多い

- ・電話代・光熱費などの固定費をじっくり見直したことがない

- ・収入が少ないせいでお金が貯まらないと思っている。

いかがでしたか?いくつか当てはまったという人もいるのではないでしょうか。お金が貯まらないのは、つい癖になってしまっている無意識の習慣のせいかもしれません。貯蓄体質になれるように改善点を考えていきましょう。

みんなの貯蓄額はどれくらい?

貯蓄の方法について考える前に、まずは、他の人たちがどのくらい貯蓄しているかを見ておきましょう。

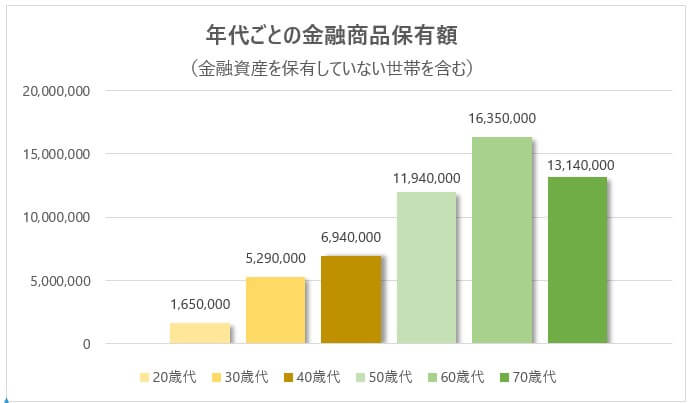

各年代の貯蓄額の平均

金融広報中央委員会「家計の金融行動に関する世論調査(二人以上世帯調査)」の2019年の調査結果から、世帯主の年代ごとの金融商品保有額(金融資産を保有していない世帯を含む)をご紹介します。

※金融商品には預貯金・生損保・株式・債券・投資信託・個人年金保険などを含みます。

ちなみに、全年代の平均金融資産保有額は1,139万円です。

20歳代~40歳代といった若い世代の金融商品保有額は全年代の平均額よりも大幅に少ないことが分かります。

若く、給与が少ない、もしくは子どもに教育費がかかる20、30、40代は貯蓄を増やすことが難しいようです。50代で平均貯蓄額が上昇するのは、50代後半で子育てが落ち着き、教育費などの出費が減ることも影響しているのでしょう。

ただし、年代ごとに給与が増えたり、教育費がかからなくなったりしたとしても、若いうちから貯蓄する癖を付けておかないと、お金を上手に貯めることはできないはずです。節約できるところは節約し、考えてお金を使う習慣を新婚のうちから身に付けておくことをおすすめします。

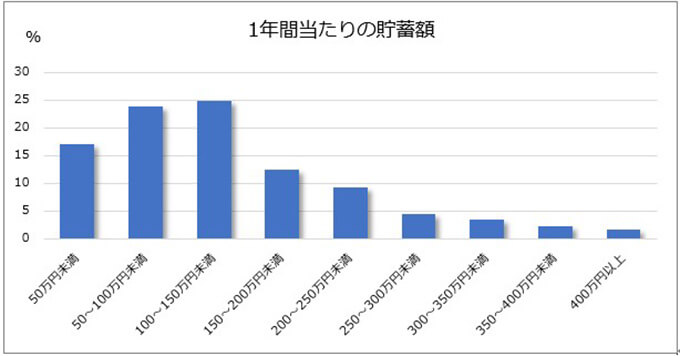

新婚家庭の貯蓄額の平均

次は新婚家庭の1年間当たりの貯蓄額をご紹介します。

年間100万~150万円貯めるカップルが多いという調査結果が出ています。

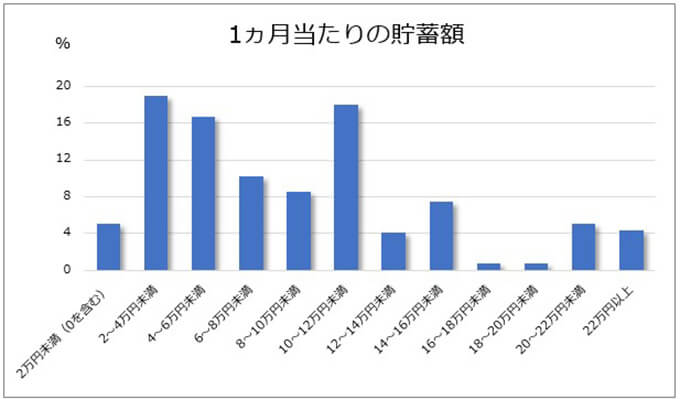

新婚家庭の毎月の貯蓄額の平均

今度は月ごとの貯蓄額も見ていきましょう。

毎月、コツコツ貯蓄していきたいと考えるカップルも多いことでしょう。以下のデータを参考にしてみてはいかがでしょうか。

毎月、10万円以上貯蓄しているという新婚家庭も少なからず存在することが分かります。新婚の間は、子どもの教育費にまで気を配らなくてもいいため、比較的お金を貯めやすい時期でもあります。自分たちに無理のない範囲で貯蓄を始めてみてはいかがでしょうか。

教育費・住宅費、いくら必要なの?

貯蓄を始めたくても、目標がなければなかなかやる気が起きないかもしれません。そこで、新婚夫婦が何を目的として貯蓄を始めたかを見てみましょう。また、教育費や住宅費などの目安を確認し、これからどのくらいの額を貯めていけばいいのかも知っておきましょう。

お金を貯める目的

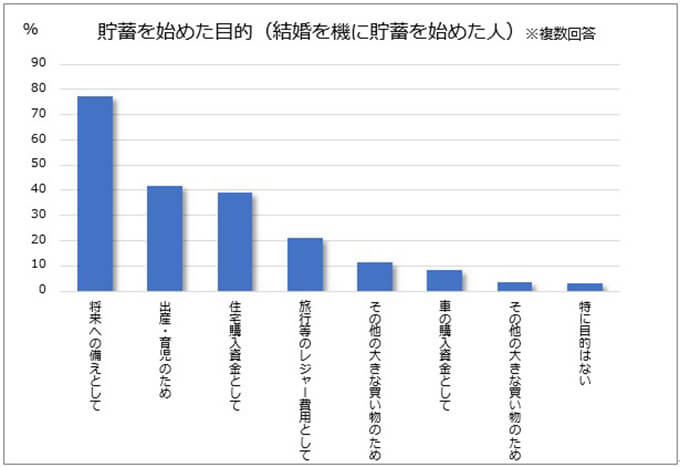

新婚夫婦がお金を貯める目的にはどのようなものがあるのでしょうか。

「将来への備えとして」貯蓄をするという人が最多となっています。次いで、「出産・育児のため」「住宅購入資金として」貯める人も多いようです。

将来の備え、そして出産・育児や住宅購入には多くのお金がかかることが予想されます。具体的にいくらほどかかるのでしょうか。貯蓄額の目安のためにチェックしておきましょう。

人生の三大出費「教育費」「住宅費」「老後の生活費」は一体いくらかかる?

人生の三大出費といわれるものに「教育費」「住宅費」「老後の生活費」があります。それぞれ、どのくらいのお金が必要になるのでしょうか。

教育費……子ども1人当たり1638万円

幼稚園と大学は私立、小学校から高校までは公立に通った場合にかかるお金です。大学では下宿をする人もいるでしょう。仕送り金額も上乗せされることになります。ちなみに、仕送りの月平均額は8万3100円です。

※文部科学省「平成30年度子供の学習費調査」「私立大学等の平成30年度入学者に係る学生納付金等調査結果」東京私大教連「2018年度私立大学新入生の家計負担調査」

住宅費……5517万円

東京23区の新築マンションの平均購入価格です。地価等によっても違いますが、住宅購入には数千万円単位のお金が必要となります。なお、住宅ローン借り入れ平均額は4791万円です(首都圏全体のデータ)。住宅ローンは数十年間も返済が続くことが一般的です。返済を楽にするために、頭金を多く準備するなど、借入金を減らす努力もした方がいいでしょう。

※株式会社リクルート住まいカンパニー「2019年首都圏新築マンション契約者動向調査」

老後の生活費…5280万円

最低限の生活を送るためには毎月22万円ほど必要というデータもあります。65歳に定年を迎え、85歳まで生きるとした場合、

22万円×12ヵ月×20年=5280万円

かかるということになります。

※生命保険文化センター「生活保障に関する調査 令和元年度版」

賢くお金を貯めるには?

教育費・住宅費・老後の生活費はもちろん、レジャー費用など、私たちが生活をすると、多くのお金がかかります。賢くお金を貯める方法はあるのでしょうか。

お金を貯められる人のコツ

お金を上手に貯めている人がどのような方法で貯蓄をしているのか学びましょう。

・給与天引きで定額貯蓄をする

給与が余ったから貯蓄に回すのではなく、給与をもらった時点で毎月定額を貯蓄していく方法です。

この方法ならば、毎月決まった金額を確実に貯めていくことができます。貯まる金額が分かりやすいため、車の購入、海外旅行など、数年後に使う予定のお金を貯めたい際にもおすすめの方法といえるでしょう。

・一日の最後に財布の小銭を全て貯金箱に入れる

クレジットカードやQRコード決済が増えたとはいえ、まだまだ現金の出番も多くあります。現金派の人は、帰宅後、財布の中の小銭を全て貯金箱に入れる方法で貯めてみてはいかがでしょうか。知らず知らずのうちにお金が貯まっているはずです。

・収支をきちんと把握する

「何にいくら使っているのかが分からない」という人がいます。まずは、家計簿を付けて収支を把握するところから始めてください。いらないものを買う、不要な有料サービスを利用していることが分かれば、その部分から削る努力をしましょう。

お金を貯められる人の習慣

前項で、お金を貯めるには、家計簿を付けて収支を把握することが大事だとお伝えしました。しかし、家計簿の選び方が分からないという人もいるのではないでしょうか。

そこで、いろいろな家計簿の特徴を挙げてみます。メリット・デメリットを知って、自分に合った家計簿を見つけてください。

-

ノート型家計簿

市販の家計簿ノートに書き込む方式です。最近ではレシートを貼り付けるだけでOKというものも多く販売されています。

メリット

- ・日付や費用項目等が印刷されているので、金額を書き込むだけでいい

- ・自分の好きなデザインのものが選べる

デメリット

- ・自分たちが使わない費用項目がある場合は使いにくい

-

自作家計簿

会計ソフトを使って自分で家計簿を作る方法です。大学ノートにけい線を引いて作ることもできます。

メリット

- ・どの費用項目を入れるかなど、自分たちに合ったものが作れる

- ・わざわざ購入する必要がないので、コストがかからない

デメリット

- ・作成が面倒

-

家計簿ソフト

パソコンの家計簿ソフトやスマホのアプリを使って入力していく方法です。レシートを撮影すれば、家計簿に反映するものもありますので、手入力が面倒だという人にもおすすめの方法です。

メリット

- ・レシート撮影で内容が反映される家計簿ソフトは手入力や書き込みが面倒な人でも続けやすい

- ・スマホアプリ対応ならば、いつでもどこでも家計簿が付けられる

デメリット

- ・ソフト(アプリ)によっては有料のものがある

- ・レシートがもらえない店の記録は手入力のみとなる

上手にやりくりして節約しよう

お金をしっかり貯めたいのならば、同時に節約についても考えないといけません。上手な節約方法を探してみましょう。

・買い物リストの作成

無駄な買い物を防ぐために、ショッピングの前には買い物リストを作っておきましょう。リストにないものは絶対に買わないと決めておくのです。

最近では買い忘れを防ぐための買い物リストアプリもあります。家族で共有しておけば同じものをいくつも買ってしまうことがなくなるでしょう。

・ネットスーパーの利用

ネットスーパーは買い物カートに入れた時点で金額を見ることができます。予算内の買い物を意識する人にピッタリです。

ただし、「〇円以上の買い物で配送料無料」となっている場合は注意してください。配送料無料を狙って余計なものまで買ってしまう恐れがあるためです。まとめ買いのときだけ使うなど、使い方を決めておきましょう。

・携帯電話代の見直し

使わない有料アプリやサービスを契約していたら、すぐに解約しましょう。それだけで月に数百円が節約できます。

また、思い切って大手携帯会社から安価で利用できるスマホに切り替えるのも一つの手段です。月に数千円のコスト削減も期待できます。

・電気・ガス契約の見直し

電力・ガス自由化のおかげで、自分の選んだ事業者と契約ができるようになりました。いくつか比較してコスト削減できそうな事業者を探してみましょう。

お金を貯められる保険

お金を貯める方法は現金でコツコツ貯めていくだけではありません。保険でも貯蓄ができることをご存じでしょうか。詳しく解説します。

貯蓄型保険で賢く貯蓄しよう

お金を貯められる保険を「貯蓄型保険」といいます。具体的にどのような保険があるのでしょうか。

・終身保険

死亡時に保険金が支払われる保険です。保障は一生涯続きます。保険料払込期間終了後に解約した場合に、解約返戻金が払込金額を上回ることがあるため、貯蓄として利用する人もいるようです。

ただし、契約からある程度の年月がたたないと、解約返戻金が払込金額を上回りません。保険会社から送られてくる解約返戻金推移表を参考にしてください。

・学資保険

子どもの進学時(15歳・18歳時等)に祝い金が給付される保険です。教育費を貯めたい場合におすすめの保険といえます。また、契約者(親)に万が一のことがあった場合の保険料払い込み免除がある点も見逃せないポイントです。妊娠中から契約できる学資保険もあります。

途中解約の場合は解約返戻金が少ない場合があるという点には注意しましょう。

・養老保険

養老保険は、20年間、60歳までなどの保険期間内に被保険者に万が一のことがあった場合に死亡保険金が支払われます。しかし、満期まで生存した場合でも死亡保険金と同額の満期保険金が出ます。

生存していたら、満期保険金が出るため、貯蓄を目的としても利用できますが、終身保険よりも保険料が高いことがデメリットといえるでしょう。

上手にお金を貯めたいなら

コツコツ貯めていく、節約をする、貯蓄型保険を利用する、など、お金を貯める方法はいくつもあります。どの方法が自分たちに向いているか探すのはなかなか大変ではないでしょうか。

そこで、将来のお金について、ゼクシィ保険ショップに相談してみませんか?

相談は何度でも無料。自分たちが納得いくまで話を聞いてもらうことができます。もちろん、無理な商品勧誘はありません。

また、ふたりにピッタリの家計プラン表もプレゼントしてもらえるので、これからどのようにお金を貯めていこうかと迷っているカップルは、ぜひお気軽に近くのショップに連絡してみてはいかがでしょうか。

LN-RT-28054