ふたりで考える、

「家族の夢をかなえる」ライフプラン

更新日:2020/10/15

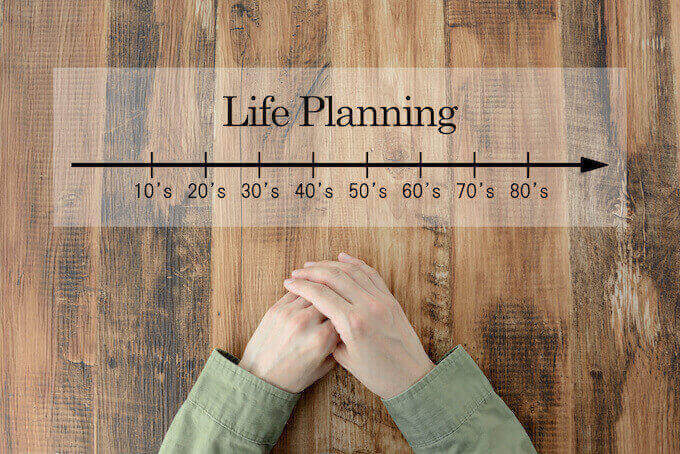

新生活がスタートしたら、出産やマイホームの購入、海外旅行など、家族の夢は膨らむばかり。その夢をかなえるためにまず行いたいのが「家族のライフプランを立てること」。ライフプランとは、これから始まる人生の設計図だと考えるといいでしょう。一方で、病気や親の介護など予想外の出来事に対する備えも必要です。将来いつ、どんな出来事が起こるか、それにはいくらかかるのかを考えることで、夢や予想外の出費に対応するための資金計画を立てることができます。そこでここでは、ライフプランの立て方についてご紹介します。

目次(読みたいところまで飛べます) 閉じる

ライフプランを描くと、いつ・いくら備えるべきかがわかる!

ライフプランを立てる上で欠かせないのが、ライフイベントを想定することです。ライフイベントとは、就職や結婚、出産、転職といった、人生で起こる特に大きな出来事のこと。ライフプラン表に世帯主を主軸に家族全員の年齢を記入し、人生の転機となるライフイベントを書き出していきます。

以下のライフイベントを参考にして、記入してみてください。なお、この年代別ライフイベントはあくまで例なので、ふたりで相談して、自分たちに合ったイベントとその時期を考えていきましょう。

| 年代別のライフイベント例 | |

|---|---|

| 20~30代 |

・結婚:結婚資金、新生活準備費用 ・出産:出産費用、育児費用 ・マイホーム購入:頭金、ローン ・車の購入:頭金、ローン |

| 40代 |

・教育費:子どもの成長に伴う教育資金の負担増加も ・老後資金の準備 |

| 50代 |

・子どもの独立 ・老後資金の準備 ・リフォーム |

| 年代問わず発生する ライフイベント |

・家族旅行 ・実家への帰省 ・転職、独立 ・車の買い替え ・親の介護 |

結婚して早めに訪れるライフイベントの一つに出産が挙げられます。そして、家族が増えることでマイホームや車の購入を検討するという人も多いでしょう。例えば出産なら、ライフプラン表には、3年後に夫が35歳、妻が32歳で第1子を、その4年後の夫が39歳、妻が36歳で第2子を、といったように、想定時期をできるだけ具体的に記入することがポイントです。第1子と第2子それぞれの年齢を書いていけば、教育費がどの時期に多くかかるかがおのずと明らかになります。

また、マイホーム購入の際は、頭金や引っ越し代、家具・家電購入費などがかかります。このように、ライフイベントをライフプラン表に書き込んでいくことで、どの時期に支出があるかが予測できるので、前もって余裕のある資金計画を立てることができるのです。

教育・マイホーム・老後の3大資金を意識する

では実際にどれだけのお金がかかるのでしょうか?

ライフプランにおいて最も多くの費用がかかるのが、「子どもの教育資金」「マイホーム資金」「老後資金」の3大資金です。例えば教育資金の場合、子ども1人が幼稚園から大学を卒業するまでのお金は公立に通うか私立に通うかで大きく変わります。幼稚園~大学まですべて公立で約1043万円、すべて私立なら約2547万円もの費用が必要になります。幼稚園から高校までは公立であっても、大学になると私立に通うという人が多くなりますが、そのケースでは、合計で1261万円がかかります。

(数値は文部科学省「平成30年度子供の学習費調査」および日本政策金融公庫「令和元年度教育費負担の実態調査結果」より)

このように、教育費はかなりの負担になるため、早くからどのように準備するかを考えることが大切です。

教育資金がいつ・どれぐらい必要かが整理できれば、教育費以外のライフプランや収入も考慮して、「子どもの私立進学は少なくとも高校からにする」「親に資金面での援助を相談してみる」「お金を貯める方法として学資保険を検討する」など、順序立てて解決方法を探すことができます。

また、ライフプランを立てておくことはマイホーム購入の予算を立てるのにも役立ちますし、頭金は本格的に教育費がかかる前に貯める、子どもの進学時とマイホーム購入時期が重なるなら車の買い替えを先送りにして支出を抑えるなど、資金計画を立てることもできます。

夫婦ふたりの老後の生活についても、「老後までに2000万円貯めたい」といった目標を立て、例えば子どもが大学を卒業して教育費がかからなくなったタイミングから本格的にお金を貯めようといったように、老後資金準備のプランも立てることができます。

人生の3大資金を軸に、それ以外のライフイベントと費用を書き込むことが、夢を実現へと導く第一歩となるのです。

ライフプランを実現するための「家計管理」を考えよう

ライフプランを立てる上では、家計を支える人に万が一のことが起きたり、急な病気やけがで働けなくなった、失業で収入が途絶える……といった不測の事態を考えておくことも大切です。

そういったときのために、ライフイベントにかかる費用とは別に、緊急資金として生活費×6カ月分程度を用意しておくと安心です。また、その費用を死亡保険や就業不能保険といった保険で備えておくというのも一つの手です。

ライフプラン表を作成していくと、「私たちの家計ではこのライフプランを実現させるのは無理かも」と、壁に直面してしまうことも少なくありません。そんなときには次の方法で支出を見直しましょう。

① 家計簿を付けて何にいくら使っているかをあぶり出す

共働き夫婦の場合、夫婦のお財布は別なものの、支出額があいまいだというケースがあります。お金の出入りを知るためにも家計簿を付けて何にいくら使っているかを把握してみましょう。家計簿を付けることで無駄な出費がわかり、適正な支出に抑えることが期待できます。レシートやクレジットカードの明細をチェックしたり、家計簿アプリを利用すると簡単です。

② 収入に合った支出の割合かをチェック

何にいくら使っているかがわかったら、自分たちの家計に合った支出割合か確認しましょう。支出の割合をチェックし、もしオーバーしているなら、一度見直しをするとストレスなく支出が抑えられる「固定費」から削減すると効果的です。また貯蓄は、毎月の収支で余ったら確保するのではなく、あらかじめ貯蓄する額を別の口座に移しておいて、余ったお金で生活をする「先取り貯蓄」が赤字家計を回避する鉄則です。

家計を見直したけれど、資金が不足してしまいそう……という場合は、「収入を増やす」ことも考えましょう。もしどちらかが育児に専念し仕事をお休みしている場合は、子育てが落ち着いたら働きに出る、転職をしてキャリアアップを目指す、副業を始める、投資で増やすなどの方法があります。ただしこれらはあくまで家庭生活に支障のない程度で行うことが肝心です。

ライフプランは長い人生の設計図。早め早めの準備は欠かせませんが、その目的は家族みんなが幸せに暮らしていくこと。遠い将来のことばかり不安に思わず、時間を最大限に活用しつつ、始められることから一歩一歩確実に進んでいくことが大切なのです。

また、人生はどんどん変化していくもの。ライフプランも一度立てるだけではなく夫婦で随時見直しをしていくようにしましょう。

「ふたりの生活をスタートするにあたって、ライフプランニングをしたい。でも夫婦だけではわからないことが多くて話が進まない……。」そんなときにはゼクシィ保険ショップに無料相談してみてください。おふたりの悩みや不安に寄り添って一緒にライフプランを設計、ライフプラン実現のためのお金のやりくりや必要な保険について丁寧にご説明・ご提案をします。

※掲載の情報は2020年9月現在のものです。保険や税制、各種制度に関して将来改正・変更される場合もあります。手続き・届け出の方法も随時変わる可能性や、自治体により異なる場合があります。

RT-00347-2009