学資保険とは?メリット・デメリットと上手な活用のコツなど解説

更新日:2022/02/28

学資保険とは、子どもの教育資金を準備することを目的に加入する貯蓄型の保険。今回は学資保険のメリット・デメリットから、うまく活用するためのコツまで解説していきます。学資保険の加入を検討している人はぜひ参考にしてください。

目次(読みたいところまで飛べます) 閉じる

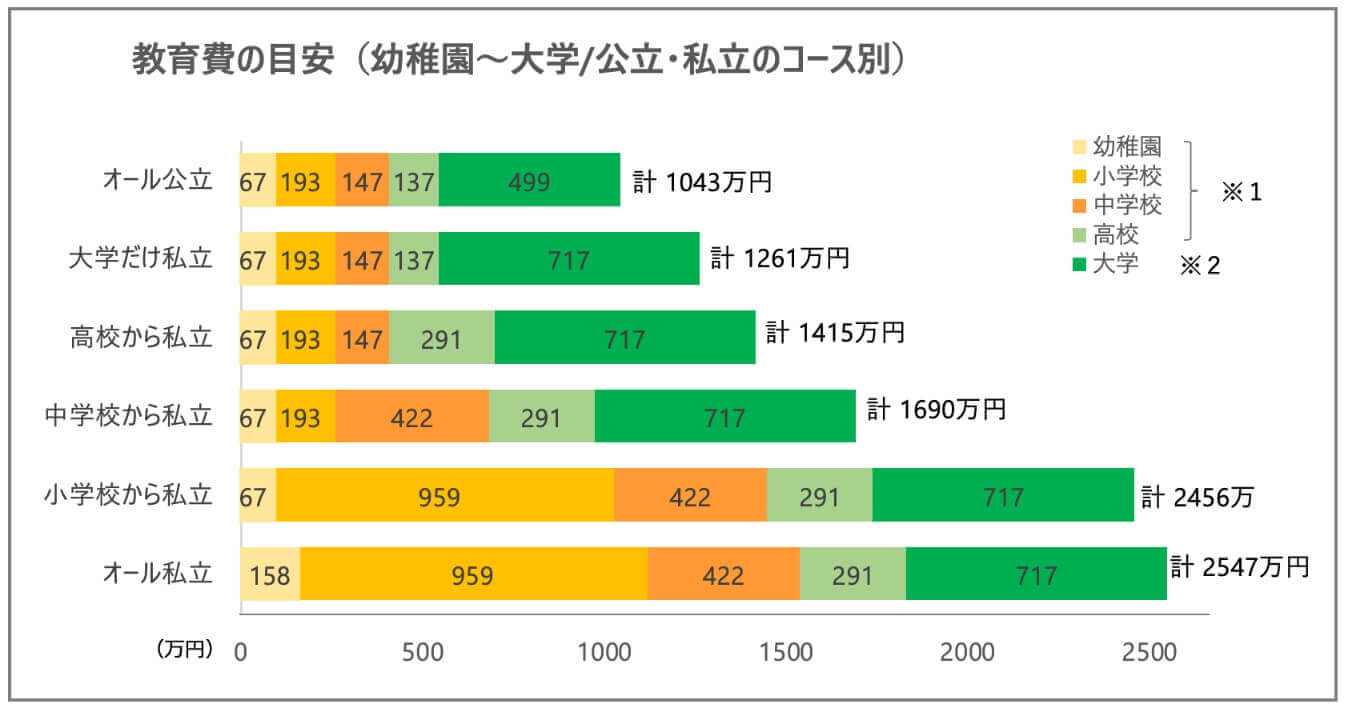

教育資金はどれくらいかかる?

「子どものためにいくら用意しておけばいいのだろう」と悩んでいる人も多いでしょう。

幼稚園~大学まですべて公立に通った場合で1043万円、すべて私立だと2547万円の費用がかかるとされています(図参照)。通う学校によって費用に差があるので、わが子の進路について早めに相談し、そのための費用を貯めることを考えましょう。

※1.数値は学習費総額(学校教育費+学校給食費+学校外活動費)

※2.数値は入学人在学費の合計(自宅通学)。私立は「文系」の数値

出典:文部科学省「平成30年度子供の学習費調査」、日本政策金融公庫「令和元年度 教育費負担の実態調査結果」より監修者作成

学資保険とは?

学資保険は、子どもの将来の教育費を備える貯蓄型の保険です。保険会社によっては「こども保険」という名前で提供しているところもあります。教育資金を積み立て、それを祝い金や満期保険金として受け取り、進学費用などに充てるという仕組みです。

学資保険の特徴

契約時に満期となる年齢を設定すると、その年齢になった際に祝い金や満期保険金を受け取ることができます。

満期のタイミングは、子どもが大学進学を迎える18歳や大学卒業の22歳を選ぶのが一般的です。また、契約者である親に万一のことがあった場合、それ以降は保険料を払い込まずとも祝い金や満期保険金を受け取れます。

学資保険のメリット

学資保険にはさまざまなメリットがあります。ここではその代表的なものを見てみましょう。

教育費を確実に積み立てられる

学資保険の最大のメリットは、確実に教育資金を準備することができること。教育資金が必要となるタイミングに合わせてお祝い金や満期保険金を受け取れるよう設定できるため、自由に使えてしまう預貯蓄に比べて、計画的な積み立てに向いています。

節税できる

学資保険の保険料は、「生命保険料控除」の対象になるため、節税効果が期待できます。

生命保険料控除は、払い込んだ保険料に応じて、一定の金額が契約者のその年の所得から差し引かれる制度で、税率を掛ける前の所得が低くなることによって所得税や住民税の負担が軽減されます。

契約者に万が一のことがあれば保険料が免除される

学資保険は、貯蓄機能だけでなく保障機能もあります。そのため、契約者に万一のことが起こった場合には、それ以降の保険料は払い込み免除となり、満期時の祝い金や満期保険金も受け取ることができます。

預貯蓄より返戻率が高い

学資保険では商品によっては返戻率が100%を超える場合があります。返戻率とは払い込んだ保険料の総額に対して最終的に受け取る総額がいくらになるかをパーセンテージで示した数字。

学資保険の返戻率は、以下の式で算出されます。

÷ × 100

÷×100

学資保険のデメリット

上で紹介したように学資保険にはさまざまなメリットがある一方で、デメリットもいくつかある点は把握しておく必要があります。

途中解約すると元本割れする

原則として満期までお金は引き出せませんが、どうしてもお金が必要になったときは解約する場合もあるでしょう。その場合、解約返戻金を受け取りますが、基本的に途中で解約すると、元本割れしてしまいます。

満期保険金受取時に贈与税が課税される場合がある

学資保険に限らず、保険料を支払った人と満期保険金を受け取る人が異なる場合、贈与とみなされるため、贈与税が発生します。贈与税には年間110万円の基礎控除があり、基礎控除を差し引いた額が課税対象となります。従って、年間110万円以上の満期保険金受け取りがある場合、満期保険金受取時に贈与税が課税されることになります。

インフレに弱い

学資保険では、契約時に定めた保険料を支払い続けるため、契約時の予定利率は変動しません。従って契約期間内にインフレになった場合、物価上昇しているために、実質的に目減りしてしまうことになります。

返戻率が高利率ではない

上で述べたように、返戻率が100%を超える場合、学資保険は貯蓄性が高くなりますが、近年ではマイナス金利政策の影響によって返戻率の水準が下がっています。そのため、預貯蓄よりは高いものの返戻率が必ずしも高利率とは言えない状況になっています。

学資保険と預貯蓄、どっちがいい?

教育資金を準備する上で、学資保険と預貯蓄のどちらがよいかという疑問をお持ちの方もいるでしょう。以下ではこの疑問についても考えてみましょう。

・学資保険と預貯蓄の違い

預貯蓄の場合、銀行にお金を預けながら教育資金を準備していくことになります。そのため、学資保険のように途中解約によって元本割れしてしまうといったリスクはありません。ただし預貯蓄の場合、いつでも引き出せるため、貯めたお金の住宅購入の頭金など違う目的に使ってしまう可能性も考えられます。その点、学資保険は目的が明確で、自由にお金を引き出せないため、計画的に積み立てることが可能です。

・学資保険と預貯蓄、どちらを選ぶべきか

結論から言えば、学資保険と預貯蓄のどちらがよいと一概に言うことはできません。それぞれのメリットだけでなくデメリットもきちんと理解した上で自分に合った方を選択することが重要です。いずれにせよ、毎月の家計から学資保険や貯蓄にバランス良く配分することがポイントとなります。

学資保険と貯蓄、それぞれ向くのはどんな人?

では学資保険と貯蓄、向いているのはどのような人なのでしょうか。それぞれにあった人を紹介していきます。

・学資保険が向いている人

学資保険は教育資金の準備という目的に向けて、半強制的に積み立てていく保険。口座から保険料は自動的に引き落されるため確実に貯められます。そのため、貯蓄が苦手という人は学資保険が向いていると言えます。

・預貯蓄が向いている人

教育資金を賄える貯蓄がすでにある人の場合、学資保険に加入する必要性は低いと言えます。万一の際の保障に関しては、掛け捨て型の生命保険など他の保険でカバーしましょう。また、学資保険を途中解約する可能性があるという人も、元本割れのリスクがあるため貯蓄がオススメです。

学資保険を上手に活用するためのコツ

学資保険をうまく活用するには、メリット・デメリットを含め、特徴を把握した上で、ポイントを押さえていく必要があります。以下では学資保険を上手に活用するコツをいくつか紹介します。

他の金融商品や保険と組み合わせる

すでに触れたように、学資保険のデメリットとしてインフレに弱いということがあります。インフレリスクに対応するために、学資保険だけではなくいくつかの商品に分けて教育資金を準備するという方法があります。変動利率の金融商品や終身保険など、他の種類の商品と組み合わせておくと安全です。

受取人を契約者本人にする

保険料を支払った人と満期保険金を受け取る人が異なる場合、贈与税が発生することがあります。贈与税対策として、満期保険金の受取人を契約者本人にし、一時所得として受け取るという方法があります。

商品の選び方を工夫する

低金利の影響を受けて近年学資保険の返戻率が低下していますが、商品の選び方を工夫することで返戻率の低さは多少カバーすることが可能です。満期保険金が年金払いである、「短期払」が選べる、特約が付いていないといった特徴がある商品を選ぶとよいでしょう。

学資保険の選び方

同じ学資保険でも、商品によって特徴がさまざまです。

・貯蓄性(返礼率)を重視したい

・保険金を数回に分けて受け取りたい

・貯蓄性と子どもの医療保険を合わせた保険がいい

・貯蓄性と自身の死亡保障を合わせた保険がいい

など、自分が重視したいポイントを決めた上で、それに合った商品を選ぶようにしましょう。

最適な商品がわからない場合には無料の保険相談を利用する方法もオススメです。

学資保険の返戻率を上げる5つの方法

最後に学資保険の返戻率を上げる5つの方法を紹介します。

なるべく早めに加入する

学資保険の保険料は、契約者となる親の年齢が低いほど保険料率が低く、返戻率は上がります。例えば契約者の年齢が10歳上がると、返戻率は0.5%下がります。従って、子どもが生まれたら早めに加入することをオススメします。

満期保険金の受け取りが遅いプランを選ぶ

満期保険金の受け取り方は、主に3種類。

① 大学入学のタイミングに合わせてまとまったお金を一括で受け取る方法

② 小学校・中学校・高校への進学に合わせて祝い金を受け取る方法

③ 大学在学中に毎年お金を受け取る方法

この中では受け取りタイミングが遅い、③の大学在学中に毎年受け取る方法が、最も返戻率が高くなります。

保険料の支払い期間を短くする

学資保険の保険料払込期間は、子どもの年齢を基準にして、10歳払済、15歳払済、18歳払済など選択することができます。払込期間が短いほど保険会社の手元に早くお金が集まり、資金を増やすための運用期間が長くなるため、返戻率は高くなります。従って返戻率を上げるには、なるべく保険料の支払い期間を短くする必要があります。

保険料をまとめて払う

保険料は払い込み期間に加えて、払い込み方法もいくつかの選択肢から選ぶことができます。払い込みの方法には、毎月払い込む「月払い」、半年分をまとめて払う「半年払い」、一年分をまとめて払う「年払い」があります。まとめて払う期間が長いほど割引率は大きく、返戻率は高くなります。実際、月払いよりも年払いの方が、返戻率が0.5~1.0%程度上がるので、返戻率を上げるには保険料をまとめて払うようにしましょう。

不要な特約は付けない

貯蓄に加えて保障の特約を多く付けすぎると、貯蓄部分のうち保障部分に充てられる保険料が減ってしまい、返戻率が下がります。そのため返戻率を上げるには、医療保障など不要な特約を付けすぎないようにすることが大切です。

学資保険含む保険の相談ならゼクシィ保険ショップへ

子どもの教育資金を準備する上で役に立つ学資保険。メリット・デメリットをしっかり見極め、預貯蓄とどちらが自分に向いているかを判断しましょう。また学資保険に加入する場合は、可能な限り返戻金がアップするように加入することが重要です。

ゼクシィ保険ショップでは、ライフプランニングやマネープランニング、保険について、まとめて相談できます。さらに何度相談しても無料です。保険だけではなく、家計やライフプランのご相談も承ります。

※掲載の情報は2022年2月現在のものです。保険や税制、各種制度に関して将来改正・変更される場合もあります。手続き・届け出の方法も随時変わる可能性や、自治体により異なる場合があります。

RT-00480-2202